银行业首份个人金融资产配置报告发布 2019方向有了

2019-01-09 15:10:03

李静瑕/文 轻金融

“2018年,是有记录以来最糟糕的一年,93%的资产缩水,比大萧条时期还严重。”德意志银行在2018年底发布的这一统计,描绘了金融市场这一年是多么动荡。

面对市场的巨大不确定性,做好资产配置工作变得更加重要。

比如,在全球资产缩水的大背景下,2018年纯债基金的平均收益率高达6.15%,大幅跑赢了主动股票型基金同期-24.49%的平均收益率。不难看出,运用大类资产配置策略,更能有效分散和抵御市场风险,提高投资组合收益。

然而,普通投资者把握资产配置难度太大,2019年该如何配置资产?

借助专业的金融机构尤为关键。近日,中国银行(601988,诊股)个人金融资产配置专家组发布《2019年中国银行个人金融资产配置策略报告》,该报告开创了商业银行首次面向市场发布资产配置策略的先河。

这份报告对2019年全球大类资产的趋势进行了详细的分析,观点鲜明,并不晦涩难懂;加上具有较强可操作性,能满足客户大类资产配置的需要。轻金融带你全面了解这份报告的精华。

一、资产配置定成败

经历了2018年的资产价格普跌,很多投资者的资产损失严重,原因之一就是忽略了资产配置在投资管理上的重要性。晨星曾在一份研究报告中提到,“资产配置是组合管理决策制定过程中最重要的环节”。

不过,市场波诡云谲,各类资产风险收益特征复杂,个人投资者把握难度太大,借助专业的金融机构成为最省心、高效的方式。中行推出的银行业首份资产配置报告,就为投资者提供了一份2019年的投资指南。

《报告》由中国银行充分发挥集团全球化和综合化优势,通过“中国银行个人金融资产配置专家组”和中银国际证券,整合境内外分支机构和外部单位智力资源首次对外发布。

这份报告有如下几个特点:一是资产类别最全,涵盖全球主要市场和股、债、汇、商等领域;二是精选了足够丰富的产品供客户配置需要,可操作性强;三是这是一份动态调整、有错必纠的报告。

值得关注的是,中国银行将密切跟踪市场变化,每周都通过《资产配置策略周报》动态调整客户资产配置之战术配置,帮助客户达成财富管理目标,为客户提供专业的财富管理服务。

有先哲曾云:“要前瞻多长,就须回看多远”。《报告》认为,过去三年,全球资产价格大都发生反转,“背后是全球经济尤其是中美经济与政策的转变。”

随着过去三年的全球复苏结束,中美的经济分化、政策分化,中美利率在交织后分道扬镳,决定着全球资产价格。“中国将以更大力度改革开放替代更宽松,美联储加息最早上半年终止,全球财政政策将是减税竞争。”

《报告》从估值、经济增长、宏观政策等方面分析了各种资产,以及基于对未来3-5年的长期判断,给出2019年资产配置建议:“超配中国资产,等待美债底部”。

二、2019,“超配中国资产”

众所周知,按照现代投资(000900,诊股)(000900,股吧)组合理论,通过配置相关性低的资产组合,有助于控制组合风险、提高收益。不过,这需要专业的投资能力去优中选优、规避高风险资产。

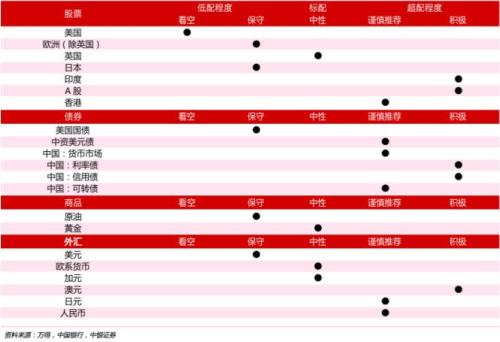

对于2019年,《报告》给出的具体配置建议是,“超配中国资产,全年重配A股、债券;低配美国资产,减持美股等待美债底部机会;其他权益市场,印度积极关注,香港谨慎推荐,英国、日本标配,欧元区保守;大宗方面,原油震荡,黄金标配;外汇方面澳元可以看高一线,日元谨慎推荐,美元保守。”

2019 年资产配置策略一览表

具体来看,权益市场值得关注的有:

1、新兴市场中建议超配优秀经济体,如印度、中国。“2019年A股在风险释放之后有望迎来趋势反转,有望成为全球最好的权益资产之一,风格往新兴和成长板块迁移。”

2、港股。目前处于全球估值洼地,“会在美元利率接近中性利率后出现估值修复行情”。

中性判断和风险较大的有:

1、美股收益波动将加剧,吸引力进一步下降;

2、从欧洲来看,英国富时100成分股公司归母净利润仍保持较高增幅,估值优势相对突出,可适当关注;

3、日本股市的上涨空间受限,全年高位震荡或小幅回落的概率较大。

从债券市场看,

1、美国债券2019年维持低配。短久期机会更大,预计长债利率中枢提升40bp;中资美元债2019年吸引力上升,高质量短久期债券具备较好配置价值;

2、中国货币市场利率预计维持低位,短期银行理财收益率以企稳为主;2019年中国利率债尤其是长端品种仍有投资价值,建议重点关注高等级信用债、提前布局可转债。

从外汇市场看,美元指数上行压力增大,非美货币反弹可期。其中,澳元看高一线,核心在于经济基本面;加元有望出现先弱后强的格局;避险情绪将对日元表现形成直接利好;人民币将跟随美元指数双向波动加大,在合理均衡水平上动态调整。

从商品市场来看,预计明年原油宽幅震荡的概率较高;预计黄金价格将筑底寻求向上突破,不过黄金供求关系对黄金价格上升支持动能不强。

三、资产配置模式创新

作为首个商业银行资产配置报告,读完这一报告的感觉是观点清晰、逻辑性强,对资产配置有很强的实际指导意义。

这份报告,也是中行推动资产配置模式创新的一部分。2018年,中行结合客户需求和金融科技趋势,组建首届个人金融资产配置专家组,形成资产配置专业化决策体系,从而推动市场专业观点与商业银行个人客户投资决策紧密融合。

中行财富管理与私人银行部还通过多种方式加强客户资产配置工作,打造智能、简约、高效的金融产品和系统。

具体来看,一是推出智能投顾产品“中银慧投”,提供线上线下一体化的智能投顾和资产诊断服务。截至2018年11月末,中银慧投智能组合交易量突破50亿元,持有客户超过10万人。

二是成功投产投资产品销售平台,大幅增强一体化、智能化销售能力。

三是优化手机银行功能,打造高频高粘性泛金融场景平台。

四是深化大数据精准营销,扩大客户关系管理系统数据范围至全量个人客户。

随着资产配置专业化持续推进,客户粘性不断增强。持有基金、自营理财产品的客户规模较上一年末增幅高达52.11%、32.85%。

与此同时,个人客户资产逐步告别以单一存款为主的分布结构,投资类金融资产存量规模贡献度较上一年末提升2.36个百分点。

随着大资管新规的不断推进和理财子公司的逐步成立,资产配置工作将成为商业银行的一场“军备竞赛”。通过资产配置服务模式创新,中行为客户提供一揽子综合服务的专业财富管理模式功效彰显,也为商业银行在资产配置服务上提供了有益的探索。

“中华经济网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与我们联系,稿件内容仅为传递更多信息之目的,不代表本网观点。