中静系斗倒董事会 还会继续阻挠徽商银行A股IPO么?

2019-01-09 07:50:12

1月3日,徽商银行公告显示,包括张仁付、朱宜存、吴天、钱东升、王文金、戴培昆、殷剑峰、胡骏及刘志强等九位新董事在内的任职资格获核准公告。自九位新董事就任时起,第三届董事会成员九人退任董事及董事会各专门委员会相关职务。

据了解,徽商银行共有15名董事,此次一次性更换了9名董事,占总数量的60%,可谓是一次董事会的大洗牌。

有趣的是,就在董事会换届前夕,徽商银行再将回A提上日程,对于这一旷日持久而仍未达成的心愿,徽商银行显得很是坚持。自2015年提交上市申请之后,徽商银行经历“一波三折”却仍徘徊于A股门外,而这一切始作俑者,却与徽商银行大股东“中静系”脱不了干系。

“中静系”屡次阻挠徽商银行“回A”?

2015年以来,徽商银行董事会就与大股东就分红问题以及赴A股IPO问题多次角力。“中静系”董事长高央甚至公开表示:“中静与徽商银行董事会没有分歧,只是与其董事长李宏鸣、董秘有分歧。”他还透露,徽商银行重启IPO必将在原董事长辞任之后。

2017年12月,原徽商银行董事长李宏鸣辞去了董事长职位,不久后,徽商银行便向证监会申请A股上市恢复审查。然后两个月后,徽商银行又表示:“需要与个别董事和股东进一步协商”,撤回了A股上市申请。或许,李宏鸣虽然辞职了,“中静系”对徽商银行董事会仍存不满。

数年来的“缠斗”令徽商银行的回A进程一再延后,中静系与董事会之间的纠葛不断,时至今日,“中静系”于徽商银行身上的烙印已再难被抹去,甚至有说法将其比作是银行界的“宝万之争”。颇为微妙的是,徽商银行重启A股IPO进程的时点,恰是在一轮董事会及高层换届之后,一如过去的情景又再上演,这一次,中静系还会阻挠徽商银行A股IPO么?

中静系多番搅局

“中静系”所指公司为上海宋基会及其关联公司,即中静新华资产管理有限公司(简称,中静新华)、中静四海实业有限公司(简称,中静四海)、中静新华资产管理(香港)有限公司(简称,中静新华香港)、WealthHonestLimited(简称,WealthHonest)和GoldenHarbour InvestmentsManagementLimited(简称,GoldenHarbour)。

2013年3月,徽商银行正式启动H股上市工作,并于8个月之后顺利登陆港股,成为内地首批、中部首家登陆H股的城商行。2015年,徽商银行便已首次提交A股上市申请,也是在这一年,“中静系”正式成为了徽商银行的大股东。自此,受困大股东“中静系”带来纠纷干扰,徽商银行的“A+H”一拖再拖耽搁至今。

2017年,中静集团董事长高央拒绝在徽商银行申报材料上签字,并表示公司治理上问题未整改也未披露。2017年2月,徽商银行终止IPO审查。其后,确有数十张罚单揭露徽商银行相关问题,涉及贷款资金违规操作,无真实贸易背景票据业务等。

2017年下旬,徽商银行董事密集变动,并于年末申请A股上市回复审查。谁料到,不过时隔数月,2018年2月徽商银行便再度撤回,当时徽商银行给出的解释是,“仍需就相关法律法规及中国证监会要求所涉及的部分事项与本行个别董事和股东进一步协商。”

数年间的交锋之下,不乏有徽商银行与中静系于股东大会上提出完全相反议案的尴尬局面。此前有媒体报道显示,“中静系”在股东大会上曾公开反对徽商银行董事会提交的大部分议案,包括财务决算报告、董事会工作报告、监事会工作报告等,并指责徽商银行的经营管理存在问题。

尴尬的公众持股,难解的资本压力

根据徽商银行公告显示,截至12月28日,徽商银行H股公众持股量为15.66%,仍然低于规定25%。“中静系”带来的影响延续至今。在建议A股发行的公告中,徽商银行提示投资者,A股发行未必能夠完成,股东及潜在投资者于买卖H股时务请谨慎行事。本行将适时披露A股发行的进一步详情。

徽商银行公众持股比例不足的问题亦已是持续多年,自2015年9月30日,“中静系”正式成为徽商银行大股东之时,徽商银行的公众持股比例便开始徘徊于联交所证券上市规则所规定的最低25%比例附近。

微商银行为何如此“悲观”,一方面或与公众持股比例临近红线相关,另一方面多年的“缠斗”与数次人事震荡,也令徽商银行于此前的发展亦受影响,资本压力也连日见长。

徽商银行本身知名度并不高,加之其股东中静系与安徽省能源集团的不断增持,公众持股比例自然难以提高。股东增持本对于上市公司而言是好事一桩,然而在“股权纠纷”下带着硝烟味的增持实质上并不能令投资者信心有所增强,反而是令徽商银行本身陷入困境之中。长此以往的增持,方令徽商银行的H股持股比例滑落至如今的15.66%,直逼近港交所规定的不得低于15%的监管红线,停牌或一触即发。

能够解决徽商银行公众持股比例过低问题的三个方案,股东减持、A股公开发行并上市以及H股配售,却各有各的难处。

徽商银行的经营亦于此间受到影响。截至2017年末,该行的平均淨資產收益率、净利差以及净利息收益率分别为15.56%、2.18%、2.31%,较上年末的15.63%、2.42%、2.59%分别下降了0.07、0.24、0.28个百分点。

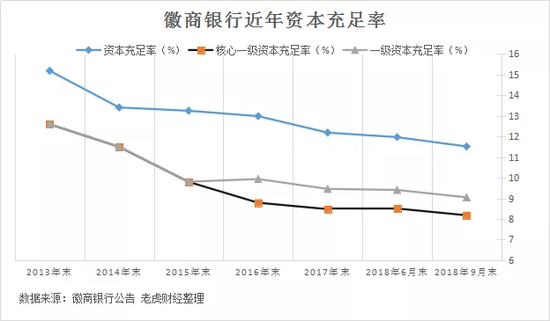

过去一年间,徽商银行因违规批量转让不良资产、存贷款业务违规等原因,多次遭到行政处罚,频繁遭罚局面未有改变,在资本充足率也是连年下滑。

2018年中报数据显示,2018年上半年,该行的资本充足率、一级资本充足率和核心一级资本充足率为11.97%、9.41%、8.51%。截至2018年9月末,徽商银行资本充足率、一级资本充足率、核心一级资本充足率分别进一步下滑至11.52%、9.05%、8.18%。

华泰金融控股分析师陈姝瑾在2018年8月发布的研报中,曾对徽商银行的预期发展提出质疑,“资本充足率较低而且将继续下跌,资产规模快速扩张或不可持续”。

对于徽商银行而言,资本补充压力于近年来或从未有减轻的时刻。在资本充足率下滑的前提下,徽商银行仍于2018年10月公告称,拟全资设立徽银资产管理有限责任公司,公司注册资本不超过20亿元。除重启A股上市申请外,徽商银行拟发行不超过100亿元的无固定期限资本债券或二级资本债券,用于充实该行其他一级资本或其他二级资本。

值得注意的是,徽商银行在港股的行情也颇为寡淡。截至1月8日收盘,报收3.39港元/股,涨幅为0%,全天成交量仅4.7万股。

“中华经济网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与我们联系,稿件内容仅为传递更多信息之目的,不代表本网观点。