2018私募寒冬:退群、寄居、卖壳

2019-01-09 08:50:10

在私募圈里,对于2018年有这样一个说法:2017年的行情是怎么造神的,2018年的行情就怎么诛神。从这话可以透视出2018年A股市场的持续调整,令私募机构承受着多大的压力。

在2018年这个股市寒冬中,不少的私募基金净值大跌,产品清盘数量也创出新高。2018年,私募基金清算产品数量累计达8013只,其中提前清盘5069只。

回溯2018年,火山君愕然发现,目前,已有10家私募已从自2016年以来的百亿级俱乐部“退群”;更多的中小型私募由于业绩不佳,为压缩成本只有通过为券商营业部“打佣金”换取办公场地栖身。

10家私募从百亿级俱乐部“退群”

私募行业内有一条潜规律——规模是业绩的杀手。这一说法其实是有道理的,不管是什么策略的私募基金,只要规模变得太大,操作空间就会变得有限,而基金经理操作也会受到更大的约束。

那么,从2016年底来看,管理规模达百亿级的私募名单中,经过2017年、2018年的市场风云变化,这些百亿级私募的情况又是怎样的呢?火山君带着好奇的心理进行了查询。

据格上理财2016年四季度公布的百亿级证券私募名单显示,当时一共有包括景林资产、重阳投资等27家百亿级管理规模的证券私募基金。

2016年四季度百亿级证券私募基金

景林资产、六禾投资、淡水泉投资、星石投资、理成资产、朱雀投资、从容投资、展博投资、重阳投资、远策投资、和聚投资、银叶投资、青骓投资、佑瑞持投资、耀之资产、东源投资、合晟资产、暖流资产、乐瑞资产、千合资本、映雪投资、博道投资、大岩资本、富善投资、茂典资产、盈峰资本、蓝石资管

到2018年6月底,管理规模达到百亿以上的证券私募管理人包括重阳投资在内共有30家,但火山君却发现,从数据来看,在2016年底的27家百亿级私募中,已经有10家消失了,这10家有六禾投资、理成资产、盈峰资本、展博投资、青骓投资、东源投资、大岩资本、富善投资等。

另外,火山君注意到,有几家百亿级私募选择了“私转公”,如博道投资等。而在2018年9月15日,百亿级私募朱雀投资成为第五家“私转公”的公募基金。

那么,在一年的股市寒冬中,导致这些百亿级私募跌落榜单的又是什么样的原因呢?

火山君注意到,业绩回撤后遭遇巨额赎回是一大原因,而这又主要来源于市场风格的风云突变。如2017年,A股出现“一九”分化行情,量化对冲类私募产品普遍陷入危局,不少百亿级私募的量化对冲产品业绩出现大幅回调,最终导致从百亿级私募行列退出,如盈峰资本。

8013只私募产品“结账”清盘

从这些退出百亿级俱乐部的私募基金情况看,火山君注意到,这些私募基金普遍出现产品线收缩的状态。来自第三方的数据显示,部分私募清盘的私募产品数量高于新成立产品数量。

2018年,股票策略私募基金在私募八大策略里面排名垫底,就连一批明星私募也没能幸免。弱市之下无英雄,连“一哥”王亚伟旗下的产品铁宝盈祥云3号也被提前清盘。数据显示,千合资本旗下大部分产品在2018年都是负收益,其代表产品昀沣2018年的亏损幅度达36.18%。

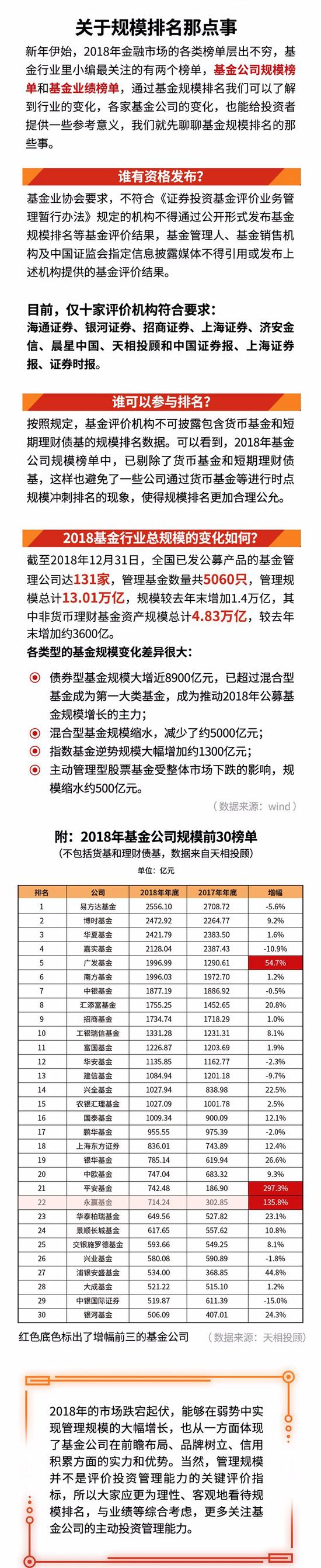

私募排排网的数据显示,2018年,私募基金清盘产品数量累计达8013只,其中提前清盘的产品数量为5069只,股票策略产品清盘3602只。而从2014年至2017年,产品清盘数量分别为782只、1824只、2288只和3572只,2018年的私募清盘数量明显逼近数年来的总和。

数据来源:私募排排网

火山君注意到,2018年前11个月,私募基金共发行18407只产品,相比2017年的发行数量呈明显的下降趋势,下降幅度仍旧较大。

此外,火山君还注意到一个数据,除了已经清盘的8000多只私募产品外,还有一群中小私募挣扎在清盘线附近。据私募排排网数据显示,截至2018年11月底,净值跌破0.8元的私募产品就有近2600多只。

为省成本“寄居”券商“打佣金”

近期,火山君发现,不少中小型私募公司的办公地点出现了变更。而从其新迁地址看,无疑是从城市的中心区搬走,毕竟那里的房租比较贵,换到一些地方政府政策扶持的地方办公展业。

基金业协会的数据显示,有2万家私募机构的管理规模在5亿元以下,从目前的市场情况来看,未来新成立、规模小、投资管理能力和经验不足的私募,生存空间正日益缩小。

有私募行业人士告诉火山君,目前证券类私募中能过盈亏平衡点的估计不到10%。按照2018年的市场行情,收益做到10%以上也很难,按20%提成,1亿元的管理规模,如果产品收益10%,再加上1%~2%的管理费,算下来,私募拿到手的收入也就200万元左右。对于一些小型私募来说,控制成本的办法就是少雇些人,换个便宜的办公场地,想方设法将运营成本控制在200万元左右。

实际上,从2018年以来,一些私募机构纷纷想法降低运营成本。

有不愿具名的券商营业部人士在近期告诉火山君,前期一些小型私募基金曾找过他们营业部合作,目的是让券商营业部来提供私募基金的办公场所。

据该券商营业部人士透露,券商给私募提供办公室也并非没有条件,营业部为了经纪业务创收,一般要求私募基金通过短线交易来为券商营业部“打佣金”。营业部收取私募的佣金率是千分之二,并且每个月的佣金额也有要求,至少要保证每月20万元以上,按照这个佣金额来倒算,至少交易金额在1亿元左右。另外,券商还会为这些合作的私募基金旗下产品寻找投资资金来源。

原卖百万的“壳”40万无人问津

在2018年,不少私募元气大伤,主要是因为旗下产品濒临清盘线,在没有明确机会的时候不敢放大仓位博取收益。然而在这样的煎熬中,公司员工工资、房租水电的开支一分也不能少。由于产品没有收益,一直都在吃老本,已到了快熬不下去了的境地,但放弃又心有不甘。

而私募的这种凄惨境遇,也导致私募“卖壳”生意暗流涌动。有私募人士向火山君透露,他知道的不少小型私募都倾向于清盘“卖壳”走人。

不过,有“卖壳”想法的私募多了,结果就是“壳”的价格一路走低,由高峰时期的百万元直接降到40万元左右也无人问津。

近期,火山君还从各大私募圈发现,在私募圈兜售私募公司“壳”的中介越来越多。不少中介机构手里都捏着一大把私募“壳”公司资源在到处兜售,一次甩出好几家来供买方选择。甚至还有中介机构在私募圈搞起了年终特价大促销,声称客户委托急转几家私募公司。火山君注意到,从中介机构提供的4家“壳公司”地址看,都是注册地在北京的。该中介还向火山君表示:“您看上了哪个资源随时可以操作变更,而且价格还可以商量。”

该中介还表示,现在直接“买壳”备案可能比自己申请更省钱,至少能省掉时间成本。如果自己去申请“牌照”,除了租场地、请员工等各种花销外,完成登记备案的耗时也比较长。火山君发现,现在的私募“壳买卖”已经由此前的卖方市场转为了买方市场,真正出手“买壳”的人还是比较少。毕竟买下了私募这个“壳”也不好养,还要考虑如何吸引资金发行产品,在目前的市场环境下难度还是不小的。

“中华经济网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与我们联系,稿件内容仅为传递更多信息之目的,不代表本网观点。